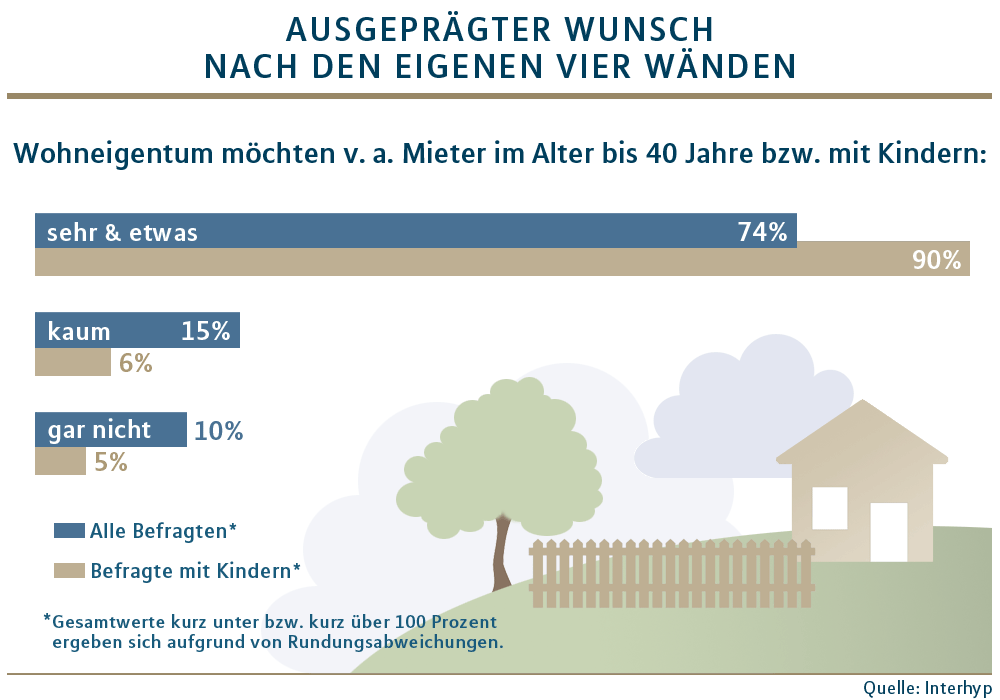

Vom Vermieter unabhängig sein, endlich die eigenen Wohnideen umsetzen können – das sind Hauptgründe, warum viele Menschen den Traum vom eigenen Haus nicht nur weiter träumen, sondern leben wollen. Laut Umfrage wünschen sich immerhin knapp drei Viertel der derzeitigen Mieter eigene vier Wände (siehe Grafik).

Der aktuell in einigen Regionen schon eher angespannte Haus- und Wohnungsmarkt macht es indes nicht ganz leicht, das passende Objekt zu finden. In den Ballungszentren ist das Angebot oft bereits sehr ausgedünnt – während die aufgerufenen Preise immer stattlicher werden. Auf dem Land sind dagegen noch Schnäppchen zu machen, auch bei Grundstücken. Aber: Voreilig sollte niemand handeln. Das gilt beim Bauen wie Kaufen.

So einfach wie wichtig ist folgende Frage: Ist das die richtige Immobilie für mich? Bei der Entscheidung können Bau- und Immobiliensachverständige unterstützen, die MLP auf Wunsch vermittelt. Sie prüfen Haus oder Wohnung inklusive Infrastruktur auf Herz und Nieren. Doch bei aller Euphorie, den Eigenheimtraum endlich realisieren zu können, dürfen andere wesentliche Aspekte nicht vergessen werden – dazu zählt, welche Kosten beim Kauf und in der Bau- bzw. Sanierungsphase anstehen. „Der Zugewinn an Lebensqualität durch ein Eigenheim basiert auf einer durchdachten Planung – die Finanzierung direkt mit eingeschlossen. Unsere Berater unterstützen dabei, den Überblick zu behalten und begleiten ihre Kunden, wenn es an die Umsetzung geht“, sagt Marc-Philipp Unger, Leiter Immobilien und Finanzierung bei MLP. Denn nur wer durchgehend ein klares Bild von seinem Projekt habe, finde von Anfang an mehr Freude daran.

Was Käufer und Bauherren im Blick haben sollten:

Mit der Immobilie verbundene Kosten

Um einige notwendige Nebenkosten kommen Käufer und Bauherren nicht herum. Andere Zusatzkosten können sie vermeiden.

- Kaufnebenkosten: In ihre Kalkulation einbeziehen müssen Käufer und Bauherren in jedem Fall die Grunderwerbsteuer, Notar- und Grundbuchkosten. Daneben fallen gegebenenfalls Makler- und Reservierungsgebühren beziehungsweise Bauantragskosten an.

- Planer: Wer selbst baut oder eine Bestandsimmobilie umfangreich saniert, muss zusätzlich das Honorar für den Architekten auf dem Schirm haben.

- Baubegleitung: Beim Bau und bei der Sanierung selbst gilt es dann vor allem, unnötige Kosten durch Pfusch am Bau oder Bauverzögerungen zu vermeiden. Das neue Bauvertragsrecht (mehr dazu unten) hat an dieser Stelle zwar die Verbraucherrechte gestärkt. Dennoch sollten umsichtige Bauherren regelmäßig die Baustelle kontrollieren und sich den Baufortschritt dokumentieren lassen. Laien können dazu auch unabhängige Sachverständige oder Baubegleiter um Unterstützung bitten. Es geht darum, Mängel möglichst rechtzeitig zu entdecken und spätestens bei der Abnahme zu rügen.

Mit der Finanzierung verbundene Verpflichtungen

Ein zweiter wesentlicher Ausgabenblock sind die Finanzierungskosten. Sie lassen sich durch kluge Planung optimal stemmen.

- Wie viel Eigenkapital ist vorhanden? Die Höhe der eigenen Mittel spielt eine entscheidende Rolle bei der Zinshöhe. Dabei kommt es vor allem auf das richtige Verhältnis aus Fremd- und Eigenmitteln an. Die MLP Berater haben den notwendigen Marktüberblick.

- Ist staatliche Förderung möglich? Viele Bau- und Kaufvorhaben lassen sich jedenfalls teilweise auch mit Hilfe zinsgünstiger Darlehen der Kreditanstalt für Wiederaufbau (KfW) finanzieren. Besonders hoch ist die Förderung bei energiesparenden Projekten.

- Sind lange Laufzeiten möglich? Die Bauzinsen sind aktuell noch niedrig. Dieses Niveau sollten sich Bauherren und Käufer möglichst lange sichern und Vertragslaufzeiten von mindestens 15 Jahren abschließen.

- Lassen sich Sondertilgungen nutzen? Wer möglichst oft die vertraglich gewährten Sondertilgungsoptionen zieht, beschleunigt die Entschuldung und spart dadurch eine Menge Zinsen. So können zum Beispiel jährliche Bonuszahlungen in solche Extratilgungen fließen.

- Wie hoch ist die laufende Tilgung? Die monatliche Tilgungsrate sollte bei mindestens zwei Prozent liegen. Gute Darlehensverträge ermöglichen den Kreditnehmern darüber hinaus, die Rate auch während der Laufzeit zu ändern und an veränderte finanzielle Situationen anzupassen.

- Ist die Finanzierung abgesichert? Über den Abschluss von Restschuld- oder Risikolebensversicherungen beugt der Kreditnehmer dem Fall der Fälle vor, dass er die Raten aufgrund finanzieller Engpässe nicht bedienen kann. Außerdem sollte eine Berufsunfähigkeitsversicherung vorhanden sein.